미국 금리가 거꾸로 오르는 모습을 보이고 있어 국채 투자자에게 곤혹스러운 상황이 되고 있습니다.

트럼프 트레이딩의 물결이 끼친 영향이 지대할 것으로 보이는 데 다음주 대선이 종료되고 나면 어떠한 흐름을 보이게 될지 자못 궁금해 집니다.

10년물 금리는 다시 전고점을 향해 고개를 뻗치고 있는 모습이네요.

이쯤해서 미국장기채 인버스에 투자하는 ETF들에 대해 한번 알아볼 까 합니다.

미국 국채 인버스 ETF

TBT

ProShares UltraShort 20+ Year Treasury, 장기 국채에만 투자. -2x배. 운용수수료 0.92%

TBF

ProShares Short 20+ Year Treasury, 장기 국채에만 투자. -1x배. 운용수수료 0.94%

TMV

Dirextion Daily 20+ Year Treasury Bear 3x Shares, 장기국채에만 투자. -3x배. 운용수수료 1.01%

TTT

ProShares UltraPro Short 20+ Year Treasury, 장기국채에만 투자. -3x배. 운용수수료 0.95%

TBX

ProShares Short 7-10 Year Treasury, 7년물-10년물 국채에만 투자. -1x배. 운용수수료 0.95%

PST

ProShares Ultra Short 7-10 Year Treasury, 7년물-10년물 국채에만 투자. -2x배. 운용수수료 0.95%

TYO

Direxion Daily 7-10 Year Treasury Bear 3x Shares, 7년물-10년물 국채에만 투자. -3x배. 운용수수료1.07%

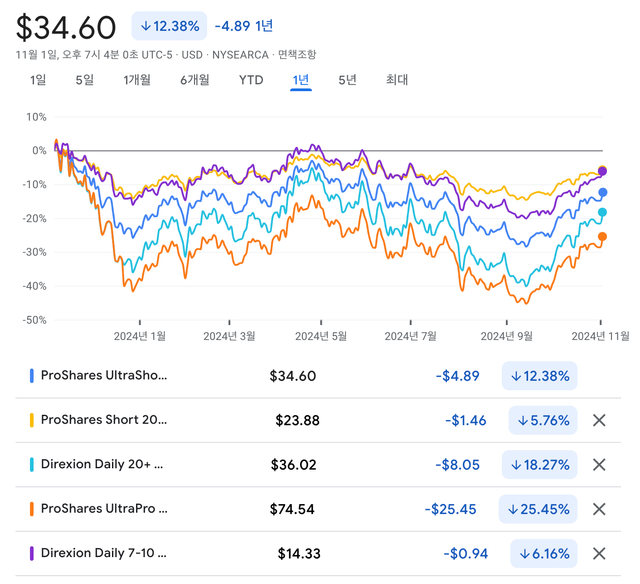

1년 성과를 비교하면 TBF(장기국채1배), TYO(중기3배) 2개의 퍼포먼스가 가장 좋은것 같고, TTT(장기3배)의 성과가 가장 안좋은 것으로 나타납니다.

TMV(장기3배), TTT(장기*3배) 등 레버리지가 높은 ETF의 경우 아무래도 (금리)하락장에서 하락폭이 큰 것 같고, (금리)상승장에서 3배씩 상승한다고 해도 결국 레버리지가 비교적 낮은 상품의 수익률을 못쫓아가는 특징을 보인다고 할 수 있겠습니다.

고로, 3배 레버리지 투자를 위해서는 금리가 한방향으로 상당히 갭이 벌어져있는 경우를 상정하고 분할 매수로 접근하는 방법이 제일 효과적인 것이 아닌가 하는 생각을 해볼 수 있겠습니다.

또한, 인버스의 경우에는 특히 지금과도 같이 금리 하락 기조가 예정되어 있는 경우에는 장기적인 투자는 절대 바람직하지 않다는 점을 명심해야 할 것 같습니다.

오늘도 남은시간 편안한 휴식과 함께 하시기를 바랍니다.~

Downvoting a post can decrease pending rewards and make it less visible. Common reasons:

Submit

Congratulations, your post has been upvoted by @nixiee with a 10.856827368724305 % upvote Vote may not be displayed on Steemit due to the current Steemit API issue, but there is a normal upvote record in the blockchain data, so don't worry.

Downvoting a post can decrease pending rewards and make it less visible. Common reasons:

Submit