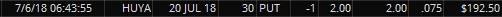

후야(HUYA Inc., ADR, NYSE: HUYA)에 대한 추가 포스팅입니다.

이전 포스팅에서 다룬 풋 옵션 말고, 이번 주 금요일인 2018년 7월 20일에 만기가 되는 계약이 두 개 있습니다.

하나는 행사가격 $25에 주당 $0.40에 매도했던 것이고요...

다른 하나는 행사가격 $30에 주당 $2.00의 프리미엄을 받고 매도한 것입니다

가능성이 전혀 없는 것은 아니겠지만, 매우 큰 확률로 후야의 주가가 만기일에 행사가격인 $25과 $30에 미치지 못할 것이라고 생각합니다.

만약에 행사가격 밑으로 내려간다면 저는 기쁜 마음으로 주식을 인수하면 되는 것이지만, 주가가 행사가격보다 높은 상태를 유지한다면 두 옵션의 매도가로 받은 총 $240만 저의 수익이 되면서 옵션은 휴지조각이 되어 버리는 구조입니다.

이 방법이 제가 자주 쓰는"Cash-or-Share(CoS)" 전략입니다.

한 가지 이 방법의 아주 무서운 점 은...

아이 무서라~

여러분이 어카운트의 현금상황을 잘 살피시고 사용하셔야 한다는 점입니다.

'어? CoS 전략이란거 괜찮은데?'하고 마구마구 풋 매도를 하셨다가 만약 주가가 폭락하는 경우에는 큰 손실을 입을 수 있으니 각별히 조심해야 합니다.

예를 들어, 욕심에 눈이 멀어 행사가격 $30 짜리 풋옵션을 주당 $2.00 프리미엄으로 10계약을 오픈했다고 가정해 보겠습니다.

프리미엄으로 받을 돈은 $2,000입니다.

$2.00 x 100(주) x 10계약 = $2,000

꽤 매력적이죠?

그런데 만기일에 후야에 악재가 터져 $27로 떨어졌다고 해보겠습니다.

여러분께서 손해와 위험의 정도를 계산해 보시겠어요?

.

.

.

.

.

.

.

.

.

.

.

.

.

.

.

"BEP(break-even point)가 $28이니 주당 $1.00 손해구나... "

.

.

.

.

.

.

.

.

.

.

.

.

...가 아닙니다.

계산상 손실은 맞습니다만!

우리는 풋옵션 매도자이기 때문에 행사가격으로 '실물주식을 매수'해야 하는 게 함정입니다.

우리가 만기일에 필요한 금액은...

주당 $30 x 100주 x 10계약 - $2,000 (프리미엄으로 받은 돈)

= $28,000

= $28,000

만기일에 계좌에 프리미엄으로 받은 돈까지 해서, 현금 $30,000이 들어 있어야 된다는 것입니다.

꺄악~

먼저 $30,000으로 주식 1,000주를 매수를 하고 바로 팔았을 때 확정되는 손실이 $1,000이라는 것이지 처음부터 $1,000만 떼고 끝나는 게 아니라는 것이죠.

물론 이런 최악의 상황을 방지하려고 증권사에서는 '유지마진(maintenance margin)'이라는 걸 요구하기 때문에, 예로 든 것처럼 아무나 한꺼번에 10계약, 20계약 매도하실 수는 없습니다.

따라서 극도로 걱정하실 필요는 없겠지만, 옵션의 레버리지로 인한 손실은 생각보다 크다는 것을 알려드리기 위해서 과장된 예를 들어 설명했습니다.

옵션 트레이딩은 레버리지를 이용하는 만큼 높은 수익과 수익률을 얻을 수 있지만, 반대로 돌발상황에 적절한 대처를 하지 못한다면 굉장히 큰 손실을 얻을 수 있습니다. 항상 먼저 기본 개념에 대한 확실한 이해, 그리고 본인의 트레이딩 전략과 습관을 점검하시고 적용하시기 바랍니다.

이 포스팅은 정보공유에 유일한 목적이 있으며, 매수나 매도 추천의 글이 아님을 밝힙니다. 책임감 있는 투자와 트레이딩으로 성공투자 하시기 바랍니다.

이전 포스팅 내용이 궁금하시면 아래에서 찾아보실 수 있습니다.

어닝 플레이

옵션 기초

인사이트 및 뉴스

- 부자아빠와 워런 버핏

- 그렇게 빈둥거리며 놀 시간 있으면 오락이나 해!!!

- VR은 역시 야동...?

- 워런 버핏과 수제 시가

- 어린 워런 버핏의 존버와 몰빵

- 버핏 영감님 따라 콜라 마시기

- 버핏 프리미엄

- 미국주식 분석: 다비타(DaVita, NYSE: DVA)

- 글로벌 통화 초기화(Global Currency Reset, GCR)

- 소로스 펀드매니지먼트(Soros Fund Management)

- 반 박자

- 나토와 2%

- 나는 '꾼'이길 바란다

- 글로벌 명품시장 분석