- Credito d’imposta per beni strumentali nuovi

- Beneficiari e investimenti agevolabili

- Misura del credito d’imposta

- Operatività e fruizione del credito d’imposta

- Controlli e monitoraggio

- Esenzione prima rata IMU 2021 per turismo e spettacolo

- IMU e TARI ridotta per i non residenti titolari di pensione

- Esenzione Irpef redditi dominicali e agrari

- Disposizioni in materia di locazione breve

- Banca dati delle locazioni

- Semplificazioni fiscali

- Esenzione fattura elettronica Sistema tessera sanitaria

- Precompilata IVA

- Invio dati determinazione IRAP

Con la pubblicazione in Gazzetta Ufficiale (n.322 del 30.12.2020) della Legge n.178 del 30 dicembre 2020 (cd. legge di bilancio 2021), a decorrere dal 01.01.2021, sono entrate in vigore numerose novità in materia fiscale. Nella disamina che segue si cerca di fornire un primo quadro di sintesi delle principali disposizioni.

Credito d’imposta per beni strumentali nuovi

L’articolo 1, commi 1051-1063 e 1065 della legge di bilancio 2021 - nell’ambito di un più ampio rafforzamento del programma “Transizione 4.0” – estende al 31 dicembre 2022 la disciplina del credito d’imposta per gli investimenti in beni strumentali nuovi. Si tratta di un nuovo credito d’imposta che riprende (in parte) la norma in vigore introdotta dalla L. 160/2019 apportando alla stessa alcuni elementi di novità: si potenziano e diversificano le aliquote agevolative, aumentano le spese ammissibili, si amplia l’ambito applicativo. Tuttavia, secondo indiscrezioni di stampa, la nuova misura agevolativa dovrebbe essere già oggetto di alcune modifiche riguardanti il “coordinamento” con la precedente agevolazione.

Sul piano temporale, la decorrenza dell’innovata disciplina è “anticipata” al 16 novembre 2020. In particolare, la nuova agevolazione interessa gli investimenti in beni strumentali nuovi destinati a strutture produttive ubicate in Italia effettuati dal 16 novembre 2020 al 31 dicembre 2022, ovvero entro il 30 giugno 2023 a condizione che entro il 31 dicembre 2022 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20% del costo di acquisizione.

Beneficiari e investimenti agevolabili

Analogamente alla norma in vigore (ex L.160/2019), i beneficiari del credito d’imposta sono tutte le imprese residenti in Italia (ivi incluse le stabili organizzazioni di soggetti non residenti) - “indipendentemente dalla forma giuridica, dal settore economico di appartenenza, dalla dimensione e dal regime fiscale di determinazione del reddito dell'impresa” (tale locuzione dovrebbe consentire di includere anche le imprese agricole con reddito agrario) - che effettuano investimenti in beni strumentali nuovi, destinati a strutture produttive ubicate nel territorio dello Stato.

Tra i beneficiari del nuovo credito d’imposta anche gli esercenti arti e professioni, ma con una limitazione analoga al passato: non possono fruire del beneficio in relazione agli investimenti “Industria 4.0” e, quindi, possono accedere solo al beneficio sui beni strumentali “ordinari”. Interessati dal credito d’imposta anche i contribuenti che adottano criteri forfettari di determinazione del reddito ovvero regimi di imposta sostitutivi.

Di converso, sono escluse dall’agevolazione le imprese in stato di crisi (ossia in liquidazione volontaria, fallimento, liquidazione coatta amministrativa, concordato preventivo, ecc..) nonché le imprese destinatarie di sanzioni interdittive derivanti dalla violazione delle norme sulla responsabilità amministrativa delle persone giuridiche (articolo 9, comma 2, Dlgs. 231/2001).

Per le imprese ammesse al credito d'imposta, la fruizione del beneficio è “condizionata” al rispetto della normativa sulla sicurezza nei luoghi di lavoro ed al corretto adempimento degli obblighi di versamento dei contributi previdenziali e assistenziali a favore dei lavoratori.

Passando agli investimenti agevolabili, la norma di cui all’articolo 1, comma 1053 della legge di bilancio 2021 stabilisce che, in generale, sono agevolabili gli investimenti in beni materiali (ordinari) e “immateriali” nuovi strumentali all'esercizio d'impresa destinati a strutture produttive ubicate in Italia. Rispetto alla norma in vigore (ex L.160/2019), quindi, vengono inclusi nell’ambito oggettivo di applicazione del nuovo beneficio anche gli investimenti in beni immateriali diversi da quelli elencati nell’Allegato B alla L. 232/2016.

Continuano, invece, ad essere esclusi dall’agevolazione gli investimenti concernenti:

- i veicoli e gli altri mezzi di trasporto, sia che vengano utilizzati esclusivamente per l’esercizio dell’impresa (la cui deducibilità è integrale), sia che vengano usati con finalità non esclusivamente imprenditoriali: si tratta dei beni di cui all’art. 164, comma 1, del Tuir;

- i beni per i quali il D.M. 31 dicembre 1988 prevede coefficienti di ammortamento inferiori al 6,5%;

- i fabbricati e le costruzioni;

- i beni di cui all'allegato 3 alla legge n. 208/2015: si tratta, ad esempio, delle condutture utilizzate dalle industrie di imbottigliamento di acque minerali naturali o dagli stabilimenti balneari e termali; delle condotte utilizzate dalle industrie di produzione e distribuzione di gas naturale, materiale rotabile, ecc..;

- dei beni gratuitamente devolvibili delle imprese operanti, in concessione e a tariffa, nei settori dell'energia, dell'acqua, dei trasporti, delle infrastrutture, delle poste, delle telecomunicazioni, della raccolta e depurazione delle acque di scarico e della raccolta e smaltimento rifiuti.

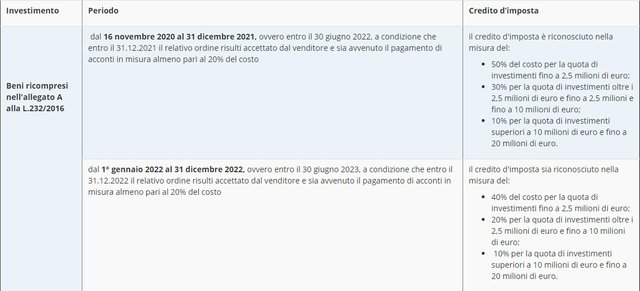

Misura del credito d’imposta

Il credito d’imposta è riconosciuto in misura “differenziata” in relazione alla tipologia di beni oggetto di investimento. In particolare, il beneficio spetta nella misura del 10% del costo sostenuto, alle imprese che effettuano investimenti:

in beni strumentali “materiali”, purché diversi dai beni materiali funzionali alla trasformazione tecnologica e digitale delle imprese secondo il modello “Industria 4.0” (indicati nell’allegato A alla L.232/2016), nel limite massimo di costi ammissibili pari a 2 milioni di euro;

in beni strumentali “immateriali” diversi da software, sistemi e system integration, piattaforme e applicazioni connessi a investimenti in beni materiali Industria 4.0 (indicati nell'allegato B alla L.232/2016), nel limite massimo di costi ammissibili pari a 1 milione di euro.

In pratica, quindi, si individuano le seguenti tre tipologie di investimenti agevolabili:beni materiali e immateriali strumentali nuovi "ordinari";

beni materiali di cui all'Allegato A alla L. 232/2016;

beni immateriali di cui all'Allegato B alla L. 232/2016.

Ciò premesso si osserva che, per quanto riguarda gli investimenti aventi ad oggetto beni materiali e immateriali strumentali nuovi "ordinari", il credito d'imposta è riconosciuto:nella misura del 10% per gli investimenti effettuati dal 16 novembre 2020 al 31 dicembre 2021, ovvero entro il 30 giugno 2022, a condizione che entro il 31 dicembre 2021 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20% del costo di acquisizione; la misura arriva al 15% in caso di investimenti in strumenti e dispositivi tecnologici destinati alla realizzazione di forme di lavoro agile ex articolo 18 L.81/2017 (diversamente dalla previgente disciplina);

nella misura del 6% per gli investimenti effettuati a dal 1° gennaio 2022 al 31 dicembre 2022, ovvero entro il 30 giugno 2023, a condizione che entro il 31 dicembre 2022 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20% del costo di acquisizione.

nel limite “massimo” di costi ammissibili pari a 2 milioni di euro per i beni “materiali” ed a 1 milione di euro per quelli “immateriali”.

Il credito d'imposta in esame si applica alle stesse condizioni e negli stessi limiti anche agli investimenti effettuati dagli esercenti arti e professioni (articolo 1, comma 1061 della L. 178/2020).

In merito al “costo agevolabile” si rammenta che, stante la norma dell’articolo 110, comma 1, lett. b) del TUIR, si comprendono nel costo anche gli oneri accessori di diretta imputazione, esclusi gli interessi passivi e le spese generali. Tuttavia, per i beni materiali e immateriali strumentali per l'esercizio dell'impresa si comprendono nel costo gli interessi passivi iscritti in bilancio ad aumento del costo stesso per effetto di disposizioni di legge. Nel costo di fabbricazione si possono aggiungere con gli stessi criteri anche i costi diversi da quelli direttamente imputabili al prodotto. Per gli investimenti effettuati mediante contratti di locazione finanziaria, si assume il costo sostenuto dal locatore per l’acquisto dei beni.

Per quanto riguarda, invece, gli investimenti in beni materiali "Industria 4.0" operano le seguenti distinzioni:

La nuova formulazione della norma prevede, quindi, una diversa modulazione delle aliquote.

Infine, per gli investimenti aventi ad oggetto beni “immateriali” (software, sistemi e system integration, piattaforme e applicazioni) connessi a investimenti in beni “Industria 4.0” (ricompresi nell'allegato B alla legge di bilancio 2017 e successivamente integrato dalla legge di bilancio 2018) il credito d'imposta è riconosciuto nella misura del 20% del costo, nel limite massimo di costi ammissibili pari a 1 milione di euro.

Anche per tali investimenti cambia la modulazione delle aliquote: la legge di bilancio 2020, infatti, prevedeva una diversa aliquota (15%, secondo la quota di investimenti), con limite massimo di 700.000 euro.

Restano agevolabili le spese per servizi sostenute in relazione all'utilizzo dei beni di cui all’ allegato B alla legge di bilancio 2017 mediante soluzioni di cloud computing, per la quota imputabile per competenza.

La norma del comma 1058 si esprime, infatti, come segue:

“Alle imprese che effettuano investimenti aventi ad oggetto beni compresi nell'allegato B annesso alla legge 11 dicembre 2016, n. 232, a decorrere dal 16 novembre 2020 e fino al 31 dicembre 2022, ovvero entro il 30 giugno 2023, a condizione che entro la data del 31 dicembre 2022 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, il credito d'imposta è riconosciuto nella misura del 20 per cento del costo, nel limite massimo di costi ammissibili pari a 1 milione di euro. Si considerano agevolabili anche le spese per servizi sostenute in relazione all'utilizzo dei beni di cui al predetto allegato B mediante soluzioni di cloud computing, per la quota imputabile per competenza”

Operatività e fruizione del credito d’imposta

Il credito d'imposta in esame è utilizzabile esclusivamente in compensazione (articolo 17 del Dlgs.241/1997) - senza necessità di preventiva presentazione della dichiarazione dei redditi - in tre quote annuali di pari importo (la legge di bilancio 2020 prevedeva l’utilizzo in cinque o tre quote), a decorrere dall'anno:

- di entrata in funzione dei beni per gli investimenti in beni materiali diversi da quelli Industria 4.0;

- di avvenuta interconnessione dei beni per gli investimenti in beni materiali e immateriali Industria 4.0.

Inoltre, per gli investimenti in beni strumentali effettuati dal 16 novembre 2020 al 31 dicembre 2021, il credito d’imposta spettante (per i beni materiali diversi da Industria 4.0) ai soggetti con un volume di ricavi o compensi inferiori a 5 milioni di euro è utilizzabile in compensazione in un’unica quota annuale.

Se l’interconnessione di beni materiali avviene in un periodo d'imposta successivo a quello della loro entrata in funzione, è comunque possibile iniziare a fruire del credito d'imposta per la parte spettante (comma 1059).

A tale credito d’imposta non si applica il limite generali di compensazione in F24 (700.000 euro, elevato a 1 milione per il 2020 dal D.L. n.34/2020) né il limite annuale di utilizzo dei crediti d’imposta da quadro RU (250.000 euro - art.1, comma 53 della L.244/2007); inoltre non è preclusa l’autocompensazione del credito in presenza di debiti iscritti a ruolo (articolo 31 del D.L. n. 78 del 2010).

Va, infine, sottolineato che il credito d'imposta:

- non concorre alla formazione del reddito, né della base imponibile Irap;

- non rileva ai fini del rapporto di deducibilità degli interessi passivi e dei componenti negativi (artt. 61 e 109 comma 5, del Tuir);

- è cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile IRAP, non porti al superamento del costo sostenuto.

A differenza della precedente versione, non è previsto che il credito d'imposta non possa formare oggetto di cessione o trasferimento neanche all'interno del consolidato fiscale.

La norma (al comma 1060), poi, disciplina le conseguenze della cessione dei beni oggetto degli investimenti agevolati. In particolare, se entro il 31 dicembre del secondo anno successivo a quello di entrata in funzione o di interconnessione i beni agevolati sono ceduti a titolo oneroso o sono destinati a strutture produttive ubicate all'estero, anche se appartenenti allo stesso soggetto,** il credito d'imposta è corrispondentemente ridotto escludendo dall'originaria base di calcolo il relativo costo**.

Il maggior credito d'imposta eventualmente già utilizzato in compensazione deve essere “riversato” dal soggetto entro il termine per il versamento a saldo dell'imposta sui redditi dovuta per il periodo d'imposta in cui si verifichino le suddette ipotesi, senza applicazione di sanzioni e interessi.

Infine si applicano, in quanto compatibili, le disposizioni dell'articolo 1, commi 35 e 36, della L. n. 205/2017, in materia di investimenti sostitutivi. Pertanto, se nel corso del periodo di fruizione dell'agevolazione si verifica il realizzo a titolo oneroso del bene agevolato, il credito d'imposta non è oggetto di rideterminazione purché nel medesimo periodo d’imposta, l’impresa:

- sostituisca il bene originario con un bene materiale strumentale nuovo avente caratteristiche tecnologiche analoghe o superiori a quelle previste dall’allegato A alla legge n. 232/2016;

- attesti l’effettuazione dell’investimento sostitutivo, le caratteristiche del nuovo bene e il requisito dell’interconnessione.

Di conseguenza, la sostituzione non determina la revoca dell’agevolazione, a condizione che il bene nuovo abbia caratteristiche tecnologiche analoghe o superiori a quelle previste dall’allegato A alla legge n. 232/2016 e che siano soddisfatte le condizioni documentali richieste dalla legge per l’investimento originario.

Ove l’investimento sostitutivo sia di costo inferiore a quello del bene originario, ferme restando le altre condizioni oggettive e documentali richieste, il beneficio calcolato in origine deve essere ridotto in corrispondenza del minor costo agevolabile. Si rammenta che queste ultime disposizioni non trovano applicazione per i beni “ordinari” ma solo per quelli dell’allegato A alla legge n.232/2016.

Controlli e monitoraggio

La norma, infine, pone all’attenzione anche gli obblighi di conservazione documentale a carico dei beneficiari dell’agevolazione, ai fini dei successivi controlli (comma 1062).

In particolare, i soggetti che si avvalgono del credito d'imposta sono tenuti a conservare - pena la revoca del beneficio - la documentazione idonea a dimostrare l'effettivo sostenimento e la corretta determinazione dei costi agevolabili. A tal fine, le fatture e gli altri documenti relativi all'acquisizione dei beni agevolati devono contenere "l'espresso riferimento alle disposizioni dei commi da 1054 a 1058" della L.178/2020. La mancanza di tale dicitura, secondo l'Agenzia, determina la revoca dell'agevolazione; è comunque possibile regolarizzare il documento già emesso (si rimanda alle risposte degli interpelli n. 438 e 439 del 5.10.2020).

In relazione agli investimenti di cui agli allegati A e B della legge di bilancio 2017 (“Industria 4.0”), le imprese sono, inoltre, tenute a produrre una perizia “asseverata” (e non più semplice) rilasciata da un ingegnere o da un perito industriale iscritti nei rispettivi albi professionali o un attestato di conformità rilasciato da un ente di certificazione accreditato, da cui risulti che i beni possiedono caratteristiche tecniche tali da includerli negli elenchi di cui agli allegati A e B annessi alla legge n. 232/2016, e sono interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura.

Per i beni di costo unitario di acquisizione non superiore a 300.000 euro, il suddetto onere documentale può essere adempiuto attraverso una dichiarazione resa dal legale rappresentante ai sensi del D.P.R. n. 445/2000. Qualora nell’ambito delle verifiche e dei controlli riguardanti gli investimenti agevolati si rendano necessarie valutazioni di ordine tecnico concernenti la qualificazione e la classificazione dei beni, l’Agenzia delle entrate può richiedere al Ministero dello sviluppo economico di esprimere il proprio parere.

Esenzione prima rata IMU 2021 per turismo e spettacolo

Per l’anno 2021 sono previste agevolazioni IMU per gli immobili connessi alle attività del settore turistico, della ricettività alberghiera e degli spettacoli. L’articolo 1, ai comma 599- 601 della legge di bilancio 2021, infatti, esenta dalla prima rata dell’IMU 2021 gli immobili ove si svolgono specifiche attività connesse ai settori del turismo, della ricettività alberghiera e degli spettacoli. Si tratta, in particolare:

- degli immobili adibiti a stabilimenti balneari marittimi, lacuali e fluviali, nonché immobili degli stabilimenti termali;

- degli immobili rientranti nella categoria catastale D/2 e relative pertinenze (ossia alberghi, pensioni e relative pertinenze), immobili degli agriturismi, dei villaggi turistici, degli ostelli della gioventù, dei rifugi di montagna, delle colonie marine e montane, degli affittacamere per brevi soggiorni, delle case e appartamenti per vacanze, dei bed and breakfast, dei residence e dei campeggi, a condizione che i relativi soggetti passivi siano anche gestori delle attività ivi esercitate;

- degli immobili rientranti nella categoria catastale D in uso da parte di imprese esercenti attività di allestimenti di strutture espositive nell'ambito di eventi fieristici o manifestazioni;

- degli immobili destinati a discoteche, sale da ballo, night club e simili, a condizione che i relativi soggetti passivi siano anche gestorie delle attività esercitate.

La nuova norma ripropone (con l’eccezione degli immobili destinati a discoteche e sale da ballo) il contenuto dell’articolo 177 del D.L. n.34/2020 che aveva disposto l’esenzione dal pagamento dell’IMU dovuta nel 2020 per alcuni settori maggiormente colpiti dalla crisi.

Le suddette disposizioni restano, in ogni caso, ancorate al rispetto dei limiti e delle condizioni previsti dalla comunicazione della Commissione europea C(2020) 1863 final « Quadro temporaneo per le misure di aiuto di Stato a sostegno dell'economia nell'attuale emergenza del COVID-19 ».

IMU e TARI ridotta per i non residenti titolari di pensione

A decorrere dall’anno d’imposta 2021, l’articolo 1 comma 48 della legge di bilancio 2021 introduce una agevolazione sulle imposte immobiliari locali (IMU e TARI) a favore dei soggetti residenti all’estero che siano titolari di pensione maturata in regime di convenzione internazionale con l’Italia.

Nello specifico viene stabilito che, “per una sola unità immobiliare a uso abitativo, non locata o data in comodato d'uso, posseduta in Italia a titolo di proprietà o usufrutto” dai pensionati residenti all’estero:

- l’IMU è ridotta alla metà;

- la tassa sui rifiuti avente natura di tributo o la tariffa sui rifiuti avente natura di corrispettivo (cd. TARI) è dovuta in misura “ridotta di due terzi”.

La locuzione "misura ridotta di due terzi" – come evidenziato nella relazione tecnica - sembra corrispondere al pagamento di un terzo dell'importo intero, come peraltro confermato dalla prassi applicativa: infatti, l’articolo 9-bis del D.L. n.47/2014 recante norme in materia di IMU per immobili posseduti da cittadini residenti all'estero, già ne prevedeva l’applicazione in misura ridotta di due terzi, intendendo che il pagamento corrispondesse a un terzo dell’imposta.

Va da sé che la novella norma presenta una ratio similare a quella di cui all’articolo 13, comma 2 del D.L. n.201/2011: quest’ultima prevedeva, infatti, che fosse assimilata all’abitazione principale (e dunque esente da IMU) una ed una sola unità immobiliare posseduta dai cittadini italiani non residenti in Italia ed iscritti all'Anagrafe degli italiani residenti all'estero (AIRE), già pensionati nei rispettivi Paesi di residenza, a titolo di proprietà o di usufrutto in Italia, a condizione che non risultasse locata o data in comodato d'uso. Tuttavia, con la riforma complessiva dell’IMU operata dalla legge di bilancio 2020 è stata abrogata gran parte della previgente disciplina dell’IMU, senza che fosse riproposta la previgente agevolazione “prima casa” per i pensionati AIRE. Pertanto, la nuova norma rende “rediviva” la precedente disposizione ma con un campo di applicazione più ristretto in quanto circoscritta ai titolari di pensioni in convenzione internazionale.

Esenzione Irpef redditi dominicali e agrari

Allargata anche all'anno 2021 l’esenzione Irpef - già prevista per gli anni 2017-2020 e, nella misura del 50%, per il 2021 - dei redditi dominicali e agrari relativi ai terreni dichiarati da coltivatori diretti e imprenditori agricoli professionali iscritti nella previdenza agricola. Con l’articolo 1, comma 38 della Legge di bilancio 2021, infatti, viene stabilito che, per l'anno d'imposta 2021, non concorrono alla formazione della base imponibile ai fini dell'imposta sul reddito delle persone fisiche, e delle relative addizionali, i redditi dominicali e agrari relativi a terreni dichiarati dai coltivatori diretti e dagli imprenditori agricoli professionali (come individuati dall'art. 1, D.lgs. n. 99 del 2004) iscritti nella previdenza agricola.

A tal fine, il legislatore “modifica” il contenuto dell’articolo 1, comma 44, primo periodo, della legge di bilancio 2017 (allargando all’anno 2021 l’esenzione già prevista per gli anni 2017, 2018, 2019 e 2020) ed abroga il secondo periodo del medesimo comma il quale prevedeva - per l’anno 2021 - che i medesimi redditi concorressero alla formazione della base imponibile ai fini Irpef nella misura del 50%.

Disposizioni in materia di locazione breve

Dal periodo d’imposta 2021, il regime fiscale delle locazioni "brevi" sarà riconosciuto solo in caso di destinazione alla locazione breve di non più di quattro appartamenti per ciascun periodo d'imposta. La novità legislativa mette “nero su bianco” quella che qualche mese fa (risposta a interpello n. 278 del 26 agosto 2020) è stata l’interpretazione fornita dall’Agenzia delle Entrate per un caso similare.

Con il comma 595, quindi, per effetto delle modifiche apportate all'articolo 4 del D.L. n. 50/2017, a partire dal 2021, l’applicazione del regime delle locazioni brevi sarà circoscritto per un massimo di 4 immobili per ciascun periodo d'imposta; negli altri casi, l'attività di locazione, da chiunque esercitata, si presume svolta in forma imprenditoriale ai sensi dell'articolo 2082 del codice civile. Le disposizioni in esame si applicano anche ai contratti stipulati tramite soggetti che esercitano attività di intermediazione immobiliare, ovvero tramite soggetti che gestiscono portali telematici, mettendo in contatto persone in cerca di un immobile con persone che dispongono di appartamenti da condurre in locazione. Pertanto, dal quinto immobile in locazione ”breve”, scatta l’applicazione del regime “imprenditoriale”.

Banca dati delle locazioni

Con il comma 597 all’articolo 1 della Legge n.178/2020, si modifica in varie parti l'articolo 13-quater del D.L. n. 34/2019, norma volta a contrastare l’evasione nel settore turistico-ricettivo. Tra i vari interventi operati si fa presente che il nuovo comma 4 al citato articolo 13-quater stabilisce che verrà istituita, presso il MIBACT, una banca dati delle strutture ricettive nonché degli immobili destinati alle locazioni brevi identificati mediante un codice da utilizzare in ogni comunicazione inerente all'offerta e alla promozione dei servizi all'utenza, fermo restando quanto stabilito in materia dalle leggi regionali.

Con un apposito decreto del Ministro, da adottare entro 60 giorni dalla data di entrata in vigore della legge di bilancio 2021, saranno stabilite le modalità di realizzazione, di gestione della banca dati e di acquisizione dei codici identificativi regionali nonché le modalità di accesso alle informazioni che vi sono contenute.

Semplificazioni fiscali

Con la legge di bilancio 2021 il legislatore introduce importanti novità in materia di semplificazione fiscale.

In primo luogo, l’articolo 1, comma 1102 della Legge di bilancio 2021 modifica i termini di registrazione delle fatture attive per i soggetti passivi che, su base “opzionale”, effettuano le liquidazioni periodiche trimestrali. Nello specifico, con il nuovo comma 3-bis all’articolo 7 del D.P.R. 542/1999 i soggetti passivi Iva che effettuano le liquidazioni periodiche trimestralmente, su base opzionale, possono adempiere l’obbligo di annotazione nel registro delle fatture emesse entro la fine del mese successivo al trimestre di effettuazione delle operazioni (e con riferimento allo stesso mese di effettuazione delle operazioni).

Ulteriore novità riguarda l’abolizione del cd. “esterometro”. Con il comma 1103, infatti, viene stabilito che, per le operazioni con l’estero effettuate a partire dal 1° gennaio 2022 la trasmissione dei dati avviene non più con il cd. “esterometro” ma mediante il Sistema di Interscambio (SDI). Tale intervento – come evidenziato nella relazione illustrativa – ha lo scopo di semplificare gli adempimenti a carico dei soggetti passivi IVA, prevedendo che possa essere usato un unico canale di trasmissione, il Sistema di interscambio, sia per trasmettere le fatture elettroniche sia per inviare all’Agenzia delle Entrate i dati delle operazioni con l’estero, eliminando così l’obbligo di trasmissione di un’apposita comunicazione.

Pertanto, a decorrere dal 01.01.2022:

- i dati relativi alle operazioni di cessione di beni e di prestazione di servizi effettuate e ricevute verso e da soggetti non stabiliti nel territorio dello Stato, sono trasmessi telematicamente utilizzando il Sistema di Interscambio secondo il formato della fattura elettronica;

- la trasmissione telematica dei dati relativi alle operazioni svolte nei confronti di soggetti non stabiliti nel territorio dello Stato è effettuata entro i termini di emissione delle fatture o dei documenti che ne certificano i corrispettivi (12 giorni dalla data di effettuazione dell’operazione come previsto dall’articolo 12-ter del decreto legge 34 del 2019 o il diverso termine stabilito da specifiche disposizioni);

- la trasmissione telematica dei dati relativi alle operazioni ricevute da soggetti non stabiliti nel territorio dello Stato è effettuata entro il 15° giorno del mese successivo a quello di ricevimento del documento comprovante l’operazione o di effettuazione dell’operazione.

Previste, poi, nuove sanzioni applicabili alle operazioni effettuate a partire dal 1° gennaio 2022. Con l’articolo 1 comma 1104 della L.n.178/2020 il legislatore modifica l’articolo 11, comma 2-quater del D.Lgs.n.471/1997 in materia di sanzioni per omissione o errata trasmissione dei dati delle operazioni transfrontaliere.

Nello specifico, la novella disposizione stabilisce che - per le operazioni effettuate a partire dal 1° gennaio 2022 - in caso di omessa o errata trasmissione dei dati, si applica la sanzione amministrativa di 2 euro per ciascuna fattura, entro il limite massimo di 400 euro mensili. La sanzione è ridotta alla metà, entro il limite massimo di 200 euro per ciascun mese, se la trasmissione è effettuata entro i quindici giorni successivi alle scadenze stabilite ovvero se, nel medesimo termine, è effettuata la trasmissione corretta dei dati.

Esenzione fattura elettronica Sistema tessera sanitaria

Estesa al periodo d’imposta 2021 (così come per il 2019 e il 2020) la disciplina prevista dall’articolo 10-bis del D.L. n.119/2018 che vieta l’emissione della fattura elettronica ai soggetti tenuti all'invio dei dati al Sistema tessera sanitaria, ai fini dell'elaborazione della dichiarazione dei redditi precompilata. Si fa presente che tale divieto riguarda anche i soggetti che, sebbene non tenuti all’invio dei dati al sistema TS, effettuano prestazioni sanitarie nei confronti delle persone fisiche.

Precompilata IVA

Con l’articolo 1 comma 1106 della L.n.178/2020 il legislatore introduce alcune norme volte ad integrare le disposizioni che disciplinano la consultazione e la predisposizione da parte dell’Agenzia del precompilato Iva.

Sul punto, si rammenta - in via preliminare - che l’articolo 16 del D.L. n. 124/2019, sostituendo integralmente l’articolo 4 del Dlgs. n.127/2015, ha stabilito che a partire dalle operazioni Iva effettuate dal 1° luglio 2020, in via sperimentale, “nell’ambito di un programma di assistenza on line basato sui dati delle operazioni acquisiti con le fatture elettroniche e con le comunicazioni delle operazioni transfrontaliere nonché sui dati dei corrispettivi acquisiti telematicamente”, l'Agenzia delle entrate mette a disposizione dei soggetti passivi residenti e stabiliti in Italia, in apposita area riservata, le bozze dei seguenti documenti:

- registri delle fatture e degli acquisti (articoli 23 e 25 del DPR 633/1972);

- comunicazioni delle liquidazioni periodiche dell’IVA;

Successivamente l’articolo 142 del D.L. n. 34/2020 ha disposto lo slittamento dell’avvio sperimentale del processo alle operazioni Iva effettuate dal 1° gennaio 2021.

Ora, con la novella normativa, si apportano le seguenti modifiche all’articolo 4 del Dlgs. n.127/2015:

- al comma 1 si specifica che per la predisposizione della precompilata IVA, l’Agenzia utilizza, oltre ai dati provenienti dalle operazioni acquisite con le fatture elettroniche e con le comunicazioni, da quelle transfrontaliere e dai corrispettivi acquisiti telematicamente, “anche i dati fiscali presenti nel sistema dell’Anagrafe Tributaria”.

- al comma 2 si chiarisce che l’operatore Iva può usufruire dei documenti precompilati IVA per il tramite di intermediari a condizione che questi ultimi abbiano acquisito la “delega“ per usufruire dei servizi della fatturazione elettronica.

Invio dati determinazione IRAP

Al fine di semplificare gli adempimenti tributari dei contribuenti e le funzioni dei centri di assistenza fiscale nonché degli altri intermediari, le regioni e le province autonome di Trento e di Bolzano entro il 31 marzo dell'anno a cui l’imposta si riferisce inviano al Ministero dell'economia - Dipartimento delle finanze i dati rilevanti per la determinazione dell’IRAP mediante l’inserimento degli stessi nell'apposita sezione del portale del federalismo fiscale ai fini della loro pubblicazione sul sito informatico www.finanze.it.

Viene, così, creato un unico sito per la consultazione degli atti relativi all’IRAP, senza necessità di consultare i diversi siti istituzionali delle varie regioni e province autonome. Sarà un apposito decreto del Ministero dell'economia ad individuare i dati rilevanti per la determinazione dell’imposta regionale. Il mancato inserimento da parte delle regioni e delle province autonome nel suddetto sito informatico dei dati rilevanti ai fini della determinazione dell'imposta comporta l'inapplicabilità di sanzioni e di interessi.