5日の東京株式相場は大幅安となり、主要株価指数は一時「弱気相場入り」水準を割り込んだ。前週末に発表された米国の雇用統計が景気の先行きに対する懸念を強め、リスクオフムードが広がっている。為替の円高や中東情勢の緊迫もあり、銀行や保険など金融株をはじめ東証の33業種が全面的に下げている。

TOPIXは一時7.8%安の2338.70、日経平均は同7.1%安の3万3369円37銭まで下げ、ともに7月11日高値(終値でTOPIX2929.17、日経平均4万2224円02銭)からの下落率が一時20%を上回った。両指数ともこのまま20%超安の水準できょうの取引を終了すれば、テクニカル分析上は「弱気相場入り」となる。

この日は銀行や証券など金融株のほか、半導体などのテクノロジー株や輸出関連が軒並み急落。内外需ともに全面安となり、指数の下げが大きくなっている。TOPIX、日経平均のいずれも新型コロナウイルス禍の2020年3月13日以来の日中下落率。

米雇用統計の弱さから景気悪化懸念が増まり、2日のフィラデルフィア半導体株指数(SOX)は5.2%安と大幅続落。米金利の低下を受けて外国為替市場の円相場は一時1ドル=144円台後半と1月以来の高値を付けた。

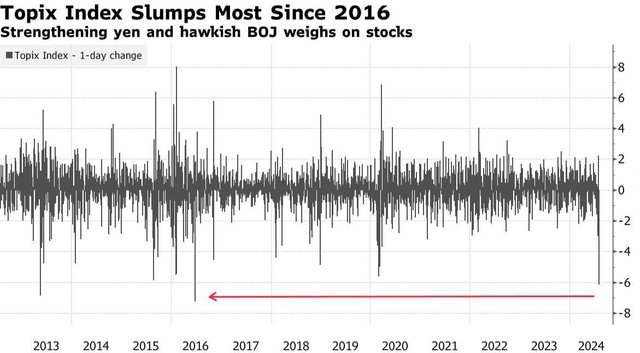

日本銀行の利上げを受け、2日の東証株価指数(TOPIX)下落率は約8年ぶりの大きさになった。大幅安の混乱にもかかわらず、一部の投資家は依然として日本株の長期的見通しに期待を示している。

日銀が7月31日に政策金利を0.25%程度に引き上げると決定したことで、市場にはボラティリティー(変動率)の波が押し寄せた。TOPIXは同日に1.45%上昇したものの、8月1日と2日には急落した。

日銀の動きは、米金融当局が利下げを示唆したことも相まって、円相場を押し上げた。円安は日本の輸出企業の株価を支える大きな要因だった。しかし、恒生投資管理(ハンセン・インベストメント・マネジメント)やゴールドマン・サックス・グループ、ティー・ロウ・プライス・グループなどの投資家やアナリストによれば、長年のマイナス金利を経て日本の金融政策が正常化するのに伴い、企業の価格決定力と賃上げが経済成長を促進し、相場を下支えすることが見込まれるという。

恒生投資管理のディレクター兼最高投資責任者(CIO)のウィルフレッド・シット氏は「長期の基調的なファンダメンタルズは依然として良好だ」とし、「来年に向けて、日本経済はさらに緩やかな回復の兆しを示す可能性がある」と指摘した。

金融株が最大の打撃を受けた。同セクターは7月31日の利上げ後に値上がりし、東証33業種の銀行業指数は4.7%高となったが、2日には11%安と急落した。三菱UFJフィナンシャル・グループは、1日に発表した4-6月期(第1四半期)の純利益がアナリスト予想を上回ったにもかかわらず、2日に12%下落。同様に、みずほフィナンシャルグループも利益が市場予想を上回ったものの、11%下げた。利益が市場予想を下回った大和証券グループ本社の株価は19%下落した。

ブルームバーグ・インテリジェンス(BI)の伴英康アナリストは「持続的なコレクションにつながるかというと、そこまではまだ言えない」とし、「ファンダメンタルズの悪化に対する懸念が出てきたというよりは、マーケット全体のセンチメントの悪化に引っ張られたという要素が強いという感じがする」と分析した。

年初来では保険・銀行株はパフォーマンス上位となっており、同セクターの株価指数は市場全体のパフォーマンスを上回っている。

銀行を中心に、保険会社を含む金融株にとって、利率上昇は支援材料です。われわれは金融株のポジションをオーバーウエートとしている」と述べた。

輸出企業は円安から最も恩恵を受けており、相場が反転すれば最も大きな打撃を受ける可能性がある。日銀が利上げを決定し米金融当局が利下げを示唆したことで、円相場は一時1ドル=149円を超える円高水準に上昇した。日銀が追加利上げすれば日米金利差の縮小につながり、円相場をさらに押し上げる可能性がある。

岡三証券の大下莉奈シニアストラテジストは、多くの企業の想定為替レートは現在の水準よりも円高に設定されているため、大きく業績が悪化する可能性は低いと指摘。「稼ぐ力を持つ企業に関しては、意外とここの下がったところが中長期で見ると買い場だったという見方にはなるかと思う」と述べた。

トヨタ自動車の株価は2日に約4%下落。前日は約8%下げていた。ホンダも3.4%値下がりした。国内有数の企業の株価が下落したことで、売りが海外から出ているとの観測が高まった。日本取引所グループのデータによると、かつて日本株上昇のけん引役だった海外投資家は、7月第4週(22-26日)に日本株市場で現物と先物を合わせて約1兆5600億円を売り越した。

一方、大手製造業とは対照的に、丸紅などの商社は日銀の利上げ決定について、景気改善を示唆しているため、国内事業にとってプラスとの考えを示している。

国内経済の改善は日本株の上昇にとって重要な材料であり、中期的には建設的な見方を維持しています。一方で、日本株をグローバルな展開から切り離すことはできないため、投資家の米リセッション(景気後退)懸念の後退や円上昇の緩和が必要だと考えており、短期的には慎重な姿勢を維持しているとしている。