[CTC News Reporters][Article]

5 สูตรลับ Money Management & Position Sizing ของเซียนเต่า

ใครยังไม่รู้ว่า Stop loss ควรตั้งเท่าไหร่ เข้าซื้อไม้ละเท่าไหร่ กี่ไม้ต่อเหรียญ ลองอ่านดูครับ

(โปรดอ่านผ่าน Steemit)

นักเทรดเซียนเต่าที่เค้าร่ำรือกันจริงๆมันคือกลุ่มนักเทรดในตำนาน ที่ได้รับการฝึกสอนโดยนักเทรดสองคนชื่อว่า Richard Dennis และ William Eckhardt สองคนนี้ได้ทำการเลือกคนมา 10 คน ที่ไม่เคยมีประสบการณ์ในการเทรดมาก่อน และเปลี่ยนพวกเค้าให้เป็นนักเทรดระดับตำนาน ด้วยกฏการเทรดที่เค้าสองคนตั้งขึ้น

ปัจจัยพื้นฐานที่ทำให้คนทั้ง 10 คนประสบความสำเร็จก็คือ Risk Management, Money Management และ Position sizing, หลักการด้านล่าง 5 ข้อที่ผมจะกล่าวถึงนี้จะอธิบายหลักการณ์ที่สำคัญของ Risk Management, Money Management และ Position sizing

Volatility based stop loss orders of the turtle traders

ควรตั้ง Stop loss จากความผันผวนของราคา

นักเทรดเซียนเต่าตัวจริง จะตั้ง Stop loss ตามความผันผวนของราคา นั่นหมายความว่าพวกเค้าตั้ง Stop loss โดยใช้ ATR(เป็นดัชนีชีวัดความผันผวน) ดังนั้นในทุกๆการเทรดของเค้าจะมีความกว้างของ Stop loss ต่างกัน ขึ้นกับสภาพแวดล้อมของตลาด

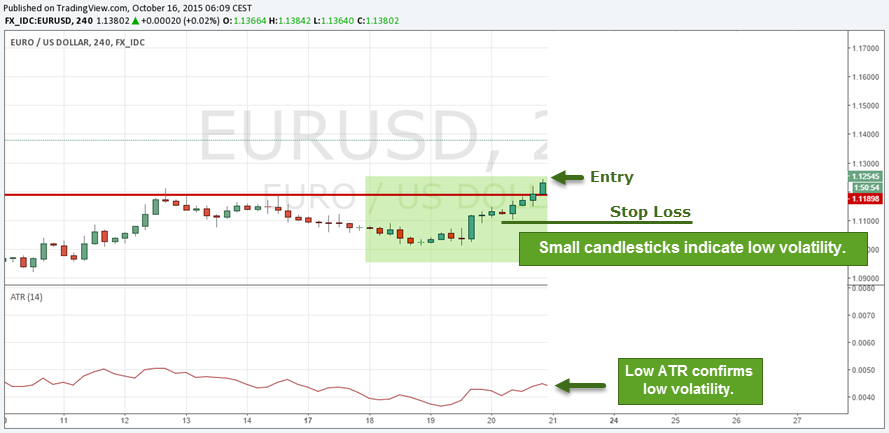

รูปกราฟด้านล่างจะทำให้คุณเข้าใจได้ง่ายขึ้นว่าทำไมแต่ละตลาดถึงไม่สมควรใช้ Stop loss ค่าเดียวกัน ทั้งสองกราฟด้านล่างนั้นเป็นเหตุการณ์ที่ใกล้เคียงกันคือการ Breakout

จากรูปด้านบนจะเห็นว่าแท่งเทียนนั้นค่อนข้างสั้น และจากดัชนี ATR บ่งบอกว่าตลาดมีความผันผวนน้อย

จากรูปด้านบนจะเห็นว่าแท่งเทียนนั้นค่อนยาว และจากดัชนี ATR บ่งบอกว่าตลาดมีความผันผวนมาก

จากรูปกราฟทั้งสองกราฟมันคงจะไม่เหมาะสมหากจะใช้ความกว้าง Stop loss เป็นค่าเดียวกันใช่ไหมครับ? หากนำค่า Stop loss ที่เหมาะสมกับกราฟแรก(ความกว้างต่ำ)ไปใช้กับกราฟที่สอง คงจะโดน Stop loss ขาดทุนไปเรื่อยๆเป็นแน่ ดังนั้นในกราฟแรกควรจะใช้ Stop loss ที่มีความกว้างต่ำ และกราฟที่สองควรจะใช้ Stop loss ที่มีความกว้างสูง การตั้ง Stop loss ตามความผันผวนของตลาดจะช่วยเพิ่มโอกาสในการทำกำไรให้คุณ หยุดการขายขาดทุนจากการที่ราคาลงมาทำ Correction

TLDR; ตั้ง Stop loss กว้างๆ กับตลาดที่ผันผวน และแคบๆสำหรับตลาดที่นิ่ง

A maximum position of 2%

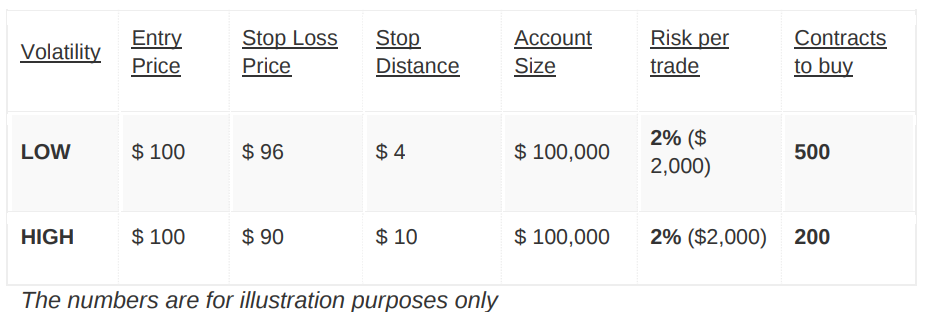

แม้ว่า Stop loss จะสามารถตั้งกว้าง-แคบ ได้ตามสภาพตลาดในแต่ละการเทรด แต่ค่าที่เราจะเสี่ยงได้นั้นคงที่ตลอด ค่าสูงสุดของ Risk หรือ Position size ในแต่ละการเทรดจะคงที่ที่ 2% เท่านั้น ตารางด้านล่างเป็นค่าตัวอย่างของนักเทรดเซียนเต่า ซึ่งเค้าแบ่งตลาดเป็นสองประเภทคือผันผวนสูง กับต่ำ

จากตารางอธิบายได้แบบนี้ ในตลาดผันผวนต่ำ ตัดสินใจเข้าซื้อที่ราคา $100 และตั้ง Stop loss ที่ราคา $96 โดยห่างจากราคาต้น $4 เงินในบัญชีทั้งหมด $100,000 Risk per trade 2% ดังนั้นจะสามารถซื้อเหรียญได้ทั้งหมด 500 เหรียญ

โดยวิธีคิดทำดังนี้ก่อนอื่นหาเหรียญที่ดูแล้วมีสัญญาณซื้อที่ดี แล้วตั้ง Stop loss หา Stop distance (ราคาต้น - ราคา Stop loss) แล้วหลังจากนั้นให้คำนวนค่า Risk ออกมา โดยนำ 2% ไปคูณกับจำนวนเงินลงทุนทั้งหมดเช่นในตัวอย่าง 100,000x2% = 2000 หลังจากนั้นนำค่า Risk หารด้วย Stop Distance จากตัวอย่างก็คือ 2000/4 = 500 เหรียญ

เท่านี้เราก็จะได้งบทั้งหมดในการเทรดแต่ละเหรียญไปแล้ว ง่ายไหมครับ 555 (ไม่ใช่ขนาดไม้นะครับ อย่าเข้าใจผิด)

ทุกครั้งที่ทำการเทรดให้ตั้ง Stop loss ก่อน นักเทรดมือใหม่ส่วนใหญ่จะเริ่มด้วยการคิดว่าจะซื้อเท่าไหร่ดี แล้วค่อยมาหาจุด Stop loss ทีหลัง กรณีแบบนี้จะทำให้เกิดความเสี่ยงที่จะทำให้พอร์ดเสียหายหนัก ห้ามคิดว่าจะซื้อขายเท่าไหร่จนกว่าคุณจะคิดออกว่าตรงไหนที่จะต้อง Stop loss

Correlations and Risk

ถ้าพวกคุณอยากเทรดหลายเหรียญ/หุ้น คุณสมควรจะรู้จัก Correlation ระหว่างสองเหรียญ

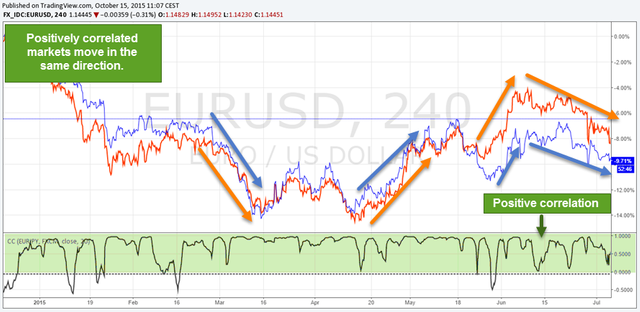

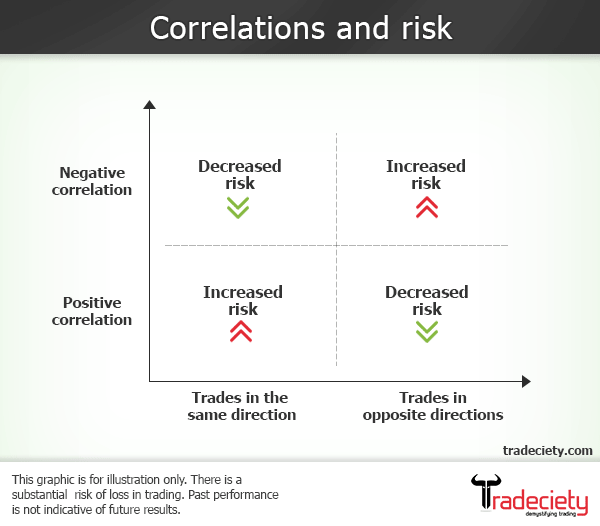

ค่า Correlation จะระบุถึงความเหมือนในตลาดระหว่างสองตัว Positive Correlation หมายถึงตลาดมันเหมือนกัน เมื่อตัวหนึ่งขึ้น อีกตัวก็ขึ้น Negative จะตรงข้าม ถ้าตัวหนึ่งขึ้น อีกตัวหนึ่งลง

รูปด้านบนจะเห็นว่าราคาท้้งสองเส้นวิ่งไปในทางเดียวกันซึ่งก็คือ Positive Correlation

รูปด้านบนจะเห็นว่าราคาท้้งสองเส้นวิ่งตรงข้ามกันซึ่งก็คือ Negative Correlation

นักเทรดที่เทรดแต่ในตลาด Positive Correlation นั้นจะเสี่ยงกว่า เพราะผลของการเทรดจะจบลงแบบเดียวกันเสมอ แต่หากนักเทรดเล่นตลาดที่เป็น Negative Correlation จะเสี่ยงน้อยกว่า เพราะผลอาจจะออกมาไม่เหมือนกัน

ความจริงแล้วหลักการณ์นี้ไม่ใช่หลักการของนักเทรดเซียนเต่า แต่มันเป็นหลักการของนักเทรดมืออาชีพใช้กัน มันจำเป็นที่คุณจะต้องรู้จักตลาดการเงิน และทำความเข้าใจกับ Correlation ให้มาก เพราะมันสำคัญมาก

Adding to a winner

นักเทรดเซียนเต่าโดยปกติแล้วจะไม่เข้าซื้อทั้งหมดในครั้งแรกครั้งเดียว (จากจำนวนเหรียญที่คำนวนมาด้านบน) จำได้ไหมผมได้บอกไว้ว่า เราใช้ Risk 2% เสมอ โดยปกติแล้วพวกเค้าจะแบ่งออกมาเป็นไม้ๆ และหาจุดเข้าตามทางที่เหมาะสม ยกตัวอย่างเช่นครั้งแรกเค้าจะเข้าแค่ 0.5%(ไม้แรก) หลังจากได้กำไรมาสักระยะก็หาเข้าเพิ่มอีก 0.5%(ไม้ที่สอง) ทำแบบนี้ไปเรื่อยๆจนครบ 2% และในขณะที่พวกเค้าเพิ่มไม้ เค้าก็ยก Stop loss ขึ้นมาเรื่อยๆ เพื่อป้องกันกำไรที่ได้มา

ประโยชน์ของการแบ่งไม้

- ป้องกันการเสียหายอย่างหนัก นักเทรดเซียนเต่าคือผู้ที่คอยติดตาม Breakout และใช้หลักการ Trend-following ดังนั้นหากมันเกิด False Breakout ขึ้น ราคาตกลงมาต่ำกว่าจุด Breakout พวกเค้าจะสูญเสียแค่ส่วนเล็กๆของ 2% เท่านั้น (ของไม้แรก)

- เมื่อคุณเทรดจนครบไม้ (ครบจำนวน Risk 2%) แล้ว และคุณได้ยกระดับ Stop loss ขึ้นมาเรื่อยๆ นั่นหมายความว่า ไม้แรกๆของคุณนั้นได้ล็อกกำไรไว้แล้ว คือได้กำไรแน่ๆ ถ้าคุณมีวินัย ทำตาม Stop loss ที่ตั้งใจไว้

หลักในข้อนี้จะช่วยให้คุณสูญเสียน้อยลง อย่าใจร้อน คุณจะได้กำไรมากมายแน่นอนหากคุณมีวินัย

Adjusting position size during losing steaks

Dennis และ Eckhardt เข้าใจดีว่า หากคุณได้สูญเสียเงินทุนไปจากการเทรด สิ่งที่สำคัญที่สุดไม่ใช่ การทำให้เงินกลับมาเท่าเดิมให้เร็วที่สุด แต่คือการจำกัดความสูญเสียในอนาคตต่างหาก

ยกตัวอย่างเช่น

ถ้าคุณทำให้เงินทุนของคุณหายไป 10% คุณจะต้องเทรดเหมือนกับเงินทุนคุณหายไป 20%

ถ้าคุณทำให้เงินทุนของคุณหายไป $10,000 จากเงินทุนทั้งหมด $100,000 คุณจะต้องเทรดเหมือนกับเงินทุนคุณเหลืออยู่ $80,000

นั้นจะส่งผลต่อการคำนวนไม้ และ Risk

จากด้านบน ถ้าคุณมีเงินทุนเหลืออยู่ $90,000 จำนวนเงินที่คุณสามารถสูญเสียได้จะเป็น 90,000x2% = 1,800 แต่ถ้าคุณใช้หลักข้อสุดท้ายนี้ (มาจากการสูญเสียเงินไป $10,000) คุณจะต้องคิดว่าเงินทุนคุณเหลืออยู่ $80,000 ก็จะได้จำนวนเงินที่สูญเสียได้เท่ากับ 80,000x2% =1,600

หลักการนี้จะช่วยลดอัตราการสูญเสีย ของนักเทรดในช่วงที่การเทรดนั้นเกิดความสูญเสียอย่างมีนัยยะ มันจะช่วยควบคุมอารม ความโลภ และความกลัวได้อย่างดี

ดูเหมือนหลักการพวกนี้มันเยอะและซับซ้อนเหลือเกิน

กลับมาทบทวนกฏการเข้าซื้อของนักเทรดเซียนเต่ากันหน่อย

- เข้าซื้อเมื่อราคาทะลุราคาสูงสุดใน 20 วัน

- เข้าซื้อเมื่อราคาทะลุราคาสูงสุดใน 55 วัน

เห็นอะไรไหม?? การเข้าซื้อมันง่ายแสนง่าย ไม่ซับซ้อนเลย เพราะอะไรรู้ไหม? เพราะกฏการเข้าซื้อมันไม่ค่อยสำคัญเท่าไหร่ไงละ สิ่งที่เป็นหลักสำคัญที่สุดของการเทรดไม่ว่าจะกลยุทธไหนก็ตามคือ Position sizing และ Risk Management

และนี่ถึงเป็นเหตุผลที่ว่าทำไมนักเทรดหน้าใหม่ถึงได้ผลไม่ค่อยดีในตลาด เพราะพวกเค้ามัวแต่คิดแต่เรื่องที่สำคัญน้อยที่สุด การเข้าซื้อ

ขอบคุณครับ

มาร์ช

CTC News Reporters

https://ctc.in.th

มีข้อผิดพลาดตรงกฎกมาเข้าซื้อ ระบบเซียนเต่าไม่ได้เข้าซื้อตามเส้น EMA

แต่เข้าซื้อตามการทะลุราคาสูงสุด 20 วันและ 55 วันตามลำดับ

This sounds like a lot of rules for just money management and position sizing. Let’s

briefly compare that to the turtle traders’ rules for trade entries:

Downvoting a post can decrease pending rewards and make it less visible. Common reasons:

Submit

อ๋อ ขอบคุณครับอาจารย์ สงสัยฝังใจกับ บอท ฮาๆ

Downvoting a post can decrease pending rewards and make it less visible. Common reasons:

Submit